Inhaltsverzeichnis

Beim Kredit für deine Immobilie gibt es viele Dinge zu beachten und zu entscheiden – eins davon ist, ob du einen variabel oder fix verzinsten Kredit aufnehmen möchtest. In den letzten Jahren haben sich immer mehr Menschen für einen Fixzinskredit entschieden. Hier erfährst du, welche Vorteile dir ein Fixzinskredit bringt und was du dabei beachten musst.

Warum ist der Fixzinskredit so beliebt?

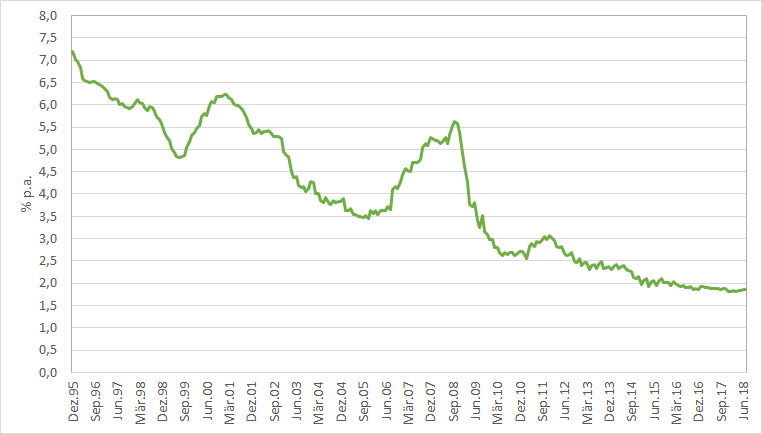

Während in Deutschland schon seit jeher ein großer Teil der Kredite mit fixer Verzinsung abgeschlossen wurde, fristete er in Österreich lange Zeit ein Nischendasein. Bei Krediten zeigten sich Herr und Frau Österreicher äußerst spekulationsfreudig und entschieden sich bis vor wenigen Jahren größtenteils für variabel verzinste Kredite. Das änderte sich erst in den Jahren nach der Finanzkrise, als die Leitzinssätze in den Keller rutschten und Kredite so billig wurden wie noch nie. In der Grafik siehst du die Verzinsung neu abgeschlossener Wohnkredite seit 1995 – derzeit liegt der durchschnittliche Zinssatz bei 1,85 %, ein Rekordtief.

Kreditzinssatz für neu abgeschlossene Wohnkredite, fix- und variabel verzinste Kredite. Der Zinssatz ist der vereinbarte annualisierte Jahreszinssatz in Prozent pro Jahr. In diesem Zinssatz sind nur etwaige unterjährige Zinskapitalisierungen, aber keine sonstigen Kosten enthalten. Quelle: OeNB

Überlegst auch du, einen Wohnkredit aufzunehmen, ist die fixe Verzinsung sicher eine interessante Option für dich. Diese Variante bringt eine Reihe von Vorteilen mit sich, aber auch Nachteile.

Jetzt rasch & einfach zum deinem Fixzinskredit-Angebot

Bei einer Immobilienfinanzierung solltest du nichts dem Zufall überlassen. Unsere unabhängigen Finanzierungsexperten helfen dir dabei, die optimale Finanzierung für deine Immobilie zu finden. Fülle einfach unverbindlich unseren Kreditrechner aus und wir melden uns sofort bei dir!

Welche Vorteile hat ein Fixzinskredit?

Entscheidest du dich für einen Fixzinskredit, weißt du genau, wie hoch deine Kreditraten für die Periode der Fixzinsbindung sein werden. Während dieser Zeit werden sie sicher nicht steigen und auch sicher nicht sinken. Eventuellen Zinsanhebungen der Notenbank kannst du entspannt entgegensehen.

Gerade in Zeiten sehr niedriger Zinsen bietet sich die Möglichkeit, das vorherrschende Niedrigzinsniveau für den eigenen Kredit einzufrieren und auch bei später steigenden Zinsen weiterhin davon zu profitieren.

Aufgrund der hohen Summen und langen Laufzeiten zahlt sich die Fixzinsbindung gerade bei Immobilienkrediten besonders aus. Ratenkredite für Konsumgüter haben üblicherweise kürzere Laufzeiten und auch wesentlich niedrigere Summen, die Auswirkungen von Zinsschwankungen auf diese Kredite sind ungleich niedriger als bei einem Hauskredit.

… und die Nachteile?

Klar, dass der Fixzinskredit nicht nur Vorteile hat – sonst würde es ja den variabel verzinsten gar nicht geben. Die Kehrseite nicht steigender Zinszahlungen sind nicht fallende Zinszahlungen. Sollten die Zinsen noch tiefer fallen, kannst du mit einem Fixzinskredit nicht davon profitieren. Hättest du 2008 einen Hypothekarkredit als Fixzinskredit abgeschlossen, wäre das, wie in der Grafik zu sehen, mehr oder weniger in einem finanziellen Desaster geendet. Wer 2005 mit einer Fixzinsvereinbarung seine Kreditzinsen eingefroren hat, war 2008 wohl heilfroh darüber, als EURIBOR und LIBOR wieder stiegen und variabel verzinste Kredite teuer wurden.

Die Wahl zwischen fix und variabel verzinstem Kredit ist also auch ganz besonders eine des Timings. Erwartest du steigende Zinsen, bist du mit einem Fixzinskredit besser dran, erwartest du fallende Zinsen, kannst du nur mit einem variabel verzinsten Kredit davon profitieren.

Ein weiterer Nachteil von Fixzinskrediten liegt auch darin, dass es in vielen Fällen schwieriger ist, Sondertilgungen zu vereinbaren.

Gibt’s noch andere Möglichkeiten?

Ja – du kannst die beiden Formen mischen. Entweder hintereinander, zuerst fix, dann variabel, oder beide gleichzeitig.

Die meisten Fixzinskredite sind nicht über die gesamte Laufzeit fix verzinst. Oft dauert die Fixzinsperiode 5, 10 oder 15 Jahre und danach geht es variabel verzinst weiter. Das macht auch Sinn, weil die Zinszahlungen auf die aushaftende Kreditsumme berechnet werden, und diese nach 15 Jahren Rückzahlung deutlich niedriger ist (außer bei endfälligen Krediten). Auch längere Fixzinsperioden werden manchmal angeboten, etwa bis zu 30 Jahren.

Der Vorteil kürzerer Fixzinsperioden liegt in einem üblicherweise niedrigeren Aufschlag gegenüber dem Startzinssatz eines vergleichbaren variabel verzinsten Kredits. Je länger die Fixzinsperiode, desto höher die Kosten für diese Sicherheit.

Du kannst aber auch einen Teil deines Kredites fix und einen Teil variabel aufnehmen und gleichzeitig einen fix und einen variabel verzinsten Kredit laufen haben. Das hat den Vorteil, dass du in Zeiten niedriger Zinsen in den Genuss wirklich sehr niedriger Zinsen beim variabel verzinsten Teil kommst, die Auswirkungen einer Zinserhöhung aber nicht ganz so schlimm sind, da sie nur einen Teil deines Kredites betreffen.

Eine weitere Möglichkeit besteht in der Verwendung eines Zinscaps. Mit diesem Cap ziehst du quasi eine Grenze ein, bis zu der deine Kreditzinsen maximal steigen können. So kannst du einen variabel verzinsten Kredit mit einem Cap kombinieren, und profitierst dadurch von den günstigen Konditionen eines variabel verzinsten Kredits, aber hast durch das Zinscap die Sicherheit, dass du nie mehr als die Obergrenze des Caps zahlen musst. Eine weitere Option besteht darin, einen Fixzinskredit abzuschließen und nach der Fixzinsperiode mit einem Zinscap eine Obergrenze einzuziehen.

Dir stehen also viele Möglichkeiten offen, wie du deine Immobilienfinanzierung an deine Bedürfnisse und Wünsche anpasst. Wichtig ist, dass du bei der Entscheidung deine individuelle Einkommens- und Vermögenssituation berücksichtigst und dir den Kredit auch dann leisten kannst, wenn die Zinsen steigen.