Inhaltsverzeichnis

- 1 Die Kreditzinsen bestehen aus verschiedenen Bestandteilen

- 1.1 Unser Kreditrechner für Österreich – jetzt unverbindlich Kreditangebot anfragen

- 1.2 Der Referenzzinssatz als Basis

- 1.3 1. Aufschlag für Risikokosten (Standard-Risikokosten)

- 1.4 2. Eigenkapitalkosten

- 1.5 3. Zurechenbare Betriebs- und Sachkosten

- 1.6 4. Nicht direkt zurechenbare Kosten (Overheadkosten)

- 1.7 5. Gewinnaufschlag

- 1.8 Tipp: der fincomplete Online-Kreditvergleich

- 1.9 durchblicker.at Kreditvergleich 🇦🇹

- 1.10 Santander Kredit 🇦🇹

- 1.11 N26Kredit 🇦🇹

- 1.12 Cashper Kleinkredit 🇦🇹

- 1.13 interhyp Baufinanzierung 🇩🇪

- 1.14 Optifin Baufinanzierung 🇦🇹

- 1.15 smava Kreditvergleich 🇩🇪

- 1.16 auxmoney Kreditvergleich 🇩🇪

- 2 Zusammenfassung

Die Frage nach der Höhe der Zinsen ist eine der wichtigsten bei der Aufnahme von Geld, sei es zur Erfüllung der eigenen Träume oder zur Bewältigung einer schwierigen Lebenssituation. Dieser Beitrag soll etwas Licht ins Dunkel bringen, wie Banken deinen Zinssatz ermitteln.

Die Kreditzinsen bestehen aus verschiedenen Bestandteilen

Ganz einfach gesagt wird der Kreditzins wie der Verkaufspreis von jedem anderen Produkt berechnet. Sprich: Beim Zinssatz können wir, vereinfacht gesagt, von einem Preis sprechen, den der Kreditnehmer zahlen muss, um Geld von der Bank, die der Verkäufer ist, zu erhalten. Daher beginnt die Ermittlung des Zinssatzes aus Kundensicht beim Einkaufspreis des Geldes für Banken.

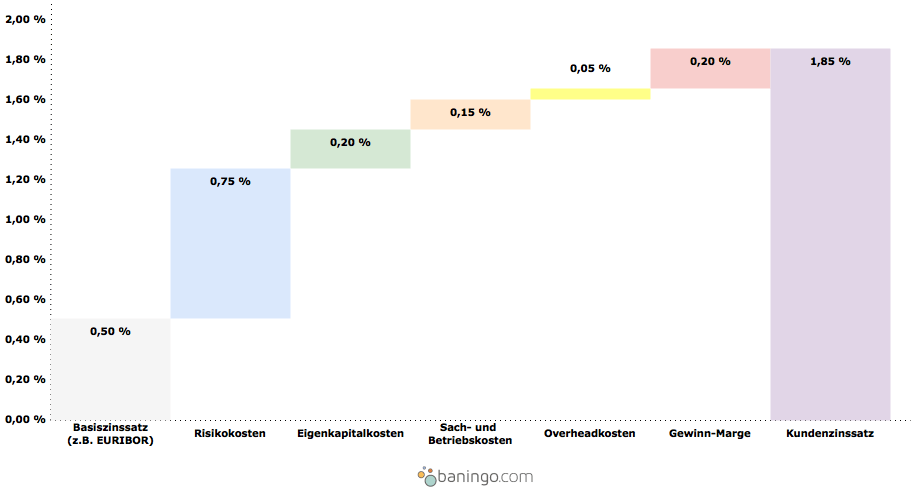

So setzt sich der Zinssatz des Kunden zusammen

Unser Kreditrechner für Österreich – jetzt unverbindlich Kreditangebot anfragen

Der Referenzzinssatz als Basis

Viele Kredite wie zum Beispiel der Hypothekarkredit sind an einen Referenzzinssatz gebunden, zu dem die Bank zusätzlich einen Aufschlag hinzurechnet. Meist wird hierfür der EURIBOR (mehr dazu in „Wer ist eigentlich der Euribor?“) verwendet. Dieser gibt an, wieviel Zinsen die Bank selbst an andere Banken zahlen müsste, um sich Geld für einen bestimmten Zeitraum zu leihen. Im übertragenen Sinne können wir hier vom Einkaufspreis (Einstandszinssatz) sprechen.

Auf den Referenz- bzw. Basiszins, in oben angeführtem Fall den EURIBOR, wird nun ein Zinssatz aufgeschlagen, der aus verschiedenen Bestandteilen besteht:

1. Aufschlag für Risikokosten (Standard-Risikokosten)

Von Zeit zu Zeit passiert es, dass Kreditnehmer ihren Kredit bzw. ihr Darlehen nicht mehr zurückbezahlen können. Das verursacht Kosten, die die Bank verdienen muss, um nicht insolvent zu werden. Man spricht hier auch vom erwarteten Verlust. Hier kommen das Rating bzw. die Bewertung der Bonität des Kreditnehmers und mögliche Sicherheiten ins Spiel (hier erfährst du, wie du als Firmenkunde deine Bonität und dein Rating verbessern kannst). Dazu teilt die Bank im Zuge eines Ratingverfahrens alle Kunden in bestimmte Klassen ein und ermittelt mit statistischen Verfahren eine Ausfallwahrscheinlichkeit für die jeweilige Risiko-Klasse. Diese Ausfallwahrscheinlichkeit wird dann als Risikoaufschlag in Prozent in den Zinssatz verpackt.

Je besser die Bonität, auch Kreditwürdigkeit genannt, desto niedriger der Risikoaufschlag. Eine Besicherung des Kredits etwa durch eine Hypothek (hypothekarische Besicherung durch Eintragung ins Grundbuch), durch Bürgen, durch Verpfändung von Spar- oder Wertpapierguthaben bzw. Versicherungen können das Risiko der Bank nochmals deutlich senken und führen zu einem niedrigeren Risikoaufschlag.

Zusammengefasst ist der Risikoaufschlag meist der größte Kostenpunkt für Kreditnehmer. Aus Sicht der Banken ist es notwendig, das mit Krediten verbundene Risiko streng zu kalkulieren, da sie sonst in ernsthafte Schwierigkeiten geraten können, was letztlich die ganze Volkswirtschaft betrifft. Siehe Hypo Group Alpe Adria AG als negatives Beispiel hierfür.

2. Eigenkapitalkosten

Sehr vereinfacht gesagt sind das Kosten, die der Bank dadurch entstehen, dass Sie auf Grund von Gesetzen (Basel II und Basel III) für jeden Kredit einen bestimmten Prozentsatz der Kreditsumme an liquiden Mitteln reservieren muss. Dadurch entstehen der Bank Opportunitätskosten (es entgehen ihr mögliche Gewinne), welche sie verdienen muss.

Sinn und Zweck dieser gesetzlichen Bestimmungen ist es, dass im Fall der Fälle, wie z.B. bei der letzten Bankenkrise 2008, dieses Kapital Verluste abfangen soll, die über die normalen Risikokosten hinaus entstehen können. Man spricht hier auch von Kosten für den unerwarteten Verlust.

3. Zurechenbare Betriebs- und Sachkosten

Jede Kreditvergabe erzeugt bei der Bank ganz normale Kosten, wie sie beispielsweise jeder Handwerksbetrieb bei der Erbringung seiner Leistung auch hätte, etwa Kosten für Personal und Material. Das beginnt bei dem Gespräch mit dem Bankberater und führt bis in das Backoffice der Bank, wo alle Unterlagen überprüft und verwaltet werden. Sachkosten sind beispielsweise Kosten für verwendetes Material. Diese Kosten werden ebenfalls in einen Prozentsatz umgewandelt und bilden einen Bestandteil des Kreditaufschlages.

4. Nicht direkt zurechenbare Kosten (Overheadkosten)

Hier handelt es sich um Kosten, die nicht direkt dem Kreditabschluss zurechenbar sind, aber entstehen um den Betrieb als ganzes aufrecht erhalten zu können. Beispiele hierfür sind Kosten für Geschäftsleitung, Rechnungswesen, IT-Infrastruktur etc. Diese werden mittels eines Umrechnungsschlüssels jedem Geschäft als Kosten hinzugerechnet, da diese ja letztlich auch verdient werden müssen.

5. Gewinnaufschlag

Nachdem die Punkte 1 – 4 als reine Kosten für die Bank zu sehen sind, möchte die Bank nun etwas verdienen. Das wird durch den Gewinnaufschlag (Marge) ermöglicht. Dieser Gewinn-Wunsch wird wiederum in Form eines Prozentsatzes in den Zinsaufschlag verpackt.

Tipp: der fincomplete Online-Kreditvergleich

Unser Online-Kreditvergleich für Österreich zeigt dir günstige Kreditangebote von verschiedenen Banken in Österreich und ist perfekt für Kredite bis € 65.000 geeignet.

Zusammenfassung

Wie du sehen kannst, funktioniert die Bepreisung eines Kredites im Wesentlichen genau gleich, wie die Preisfestlegung bei alltäglichen Konsumgütern oder sonstigen Dienstleistungen. Einzige Ausnahme bilden die Risikokosten, welche mit der Verleihung von Geld einhergehen. Referenzzinssatz + Aufschlag für Risikokosten (Standard-Risikokosten) + Eigenkapitalkosten + Zurechenbare Betriebs- und Sachkosten + Nicht direkt zurechenbare Kosten + Gewinnaufschlag = Kreditzinsen

Natürlich ist diese Darstellung eine Vereinfachung der Realität und jede Bank wird gewisse Punkte in etwas anderer Form darstellen oder benennen. Jedoch ändert sich inhaltlich dadurch nichts Wesentliches.

Wichtig für Kreditnehmer: Versuche deine Bonität oder die Besicherung deiner Finanzierung zu verbessern. Am besten liest du dafür in unserem Artikel Bonität verbessern und Kreditzinsen sparen nach. Das sind die einzigen Möglichkeiten für dich um aktiv bessere Konditionen zu verhandeln.

Achte darauf dass du eine realistische monatliche Kreditrate wählst, die du auch jedes Monat begleichen kannst. Die monatliche Rate hängt von der Laufzeit, der Kreditsumme und dem Zinssatz ab. Berechne mit unserem Kreditrechner verschiedene Szenarien – so kannst du leicht erkennen wieviel Kredit du dir leisten kannst.

Die restlichen Faktoren hängen von der Bank ab und können natürlich von Institut zu Institut unterschiedlich sein. Je effizienter eine Bank arbeitet, desto niedriger werden die Betriebs-, Sach- und Overheadkosten sein.

Wenn du mit kompetenten Beratern über das Thema Finanzierungen & Kredit sprechen möchtest, dann klicke hier auf eines der folgenden Produkte: